Реалии ведения бизнеса в современных экономических условиях диктуют свои требования к взаиморасчётам между контрагентами, а именно отгрузка товара, предоставление услуги только после полной или частичной предоплаты.Документально это оформляется счётом-фактурой на аванс. Срок на выписку – пять дней с момента получения предоплаты, и иметь два экземпляра, один из которых отдаётся контрагенту, а другой остаётся для отчётности в собственной организации. Что такое счёт-фактура на аванс, когда выписывается, и как правильно его формировать, будет рассмотрено в этой статье.

Разновидности авансового счёта-фактуры

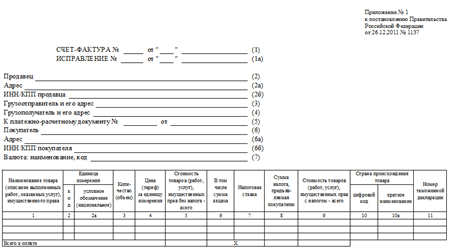

Согласно ст.169 НГ РФ счета-фактуры относятся к юридической категории, и разделены на три вида:

- Документ, предоставляемый при реальной отгрузке товаров или предоставлении услуг одного контрагента другому, которые отражены в п. 5.

- Счёт-фактура, выставляемый покупателю после получения предоплаты за поставленный товар, которая называется авансовой.

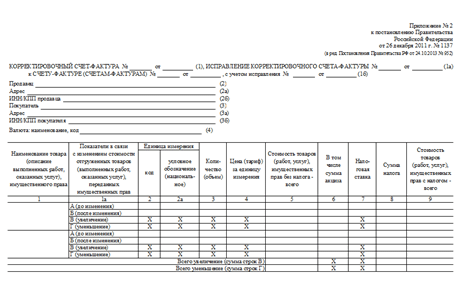

- Корректировочный документ (основание закон № 245-ФЗ от 19.07.2011), используемый при изменении цены или объёма поставляемого товара, который призван уточнить эти параметры.

Авансовые счёта-фактуры выписываются после получения денег, и могут выражаться не только в денежной форме, но и материальной. Счёт нет необходимости выписывать, если поступивший аванс идёт за отгрузку следующих категорий товаров и услуг:

- Тех, которые не облагаются добавленным налогом по ст. 146 и ст. 149 НК РФ.

- Облагаемых налогом с нулевой ставкой по ст. 164.

- Материалы, которые имеют длительный цикл производства и относятся к Перечню Правительства №468 в новой редакции.

- Товары, которые реализуются за пределами России.

Авансовый счёт-фактура – основание для компании-покупателя аналогично с отгрузочным документом пользоваться налоговым вычетом по НДС согласно ст. 171 НК РФ. Отсюда следует, что документы на отгрузку и за выплаченный аванс с юридической точки зрения отождествляются. Законодательно утверждена специальная форма заполнения документации на основании Постановления Правительства № 1137 от 26.12.2011.

Счёт-фактура корректировочный имеет тоже утверждённую форму.

Отличительные признаки счетов-фактур за отгрузку и выплаченный авансвыражаются:

- Во времени составления –документ отгрузочный выписывается после реализации товара, а авансовый – с момента получения предоплаты.

- По заполнению – не все параметры могут быть учтены в авансовой документации.

В бухучёте и налоговом законодательстве эти тонкости учитываются в обязательном порядке.

Как формируется счёт-фактура на аванс и когда выписывается?

Продавец товара обязан выставить счёт-фактуру покупателю после полного выполнения всех работ или отгрузке товара, или при получении предоплаты. Так как существует временное различие между отгрузкой и предоплатой, то и соответствующие счета-фактуры будут различными по времени. Главное, чтобы документы были сформированы в строго оговоренный законодательством срок.

Важно знать! Согласно законодательству продавец обязан предоставлять покупателю счёт-фактуру, но реально нет разработанного механизма ответственности если это условие не будет выполнено. Поэтому покупатель может востребовать данный документ в судебном порядке.

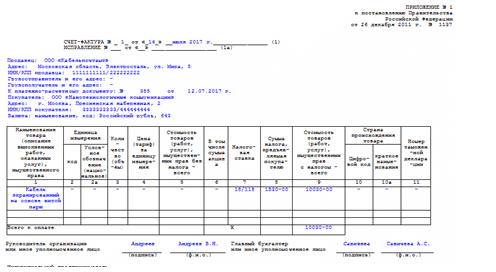

Авансовый счёт-фактура заполняется следующим образом:

В заполненном виде документ выглядит так:

Все суммы прописываются без округления копеек согласно Распоряжению Минфина РФ № 03-07-07/18585. Обобщая изложенную информацию, можно заметить, что счёт-фактура за внесённый аванс имеет не такие высокие требования по заполнению по сравнению с документами за отгрузку. При заполнении документа обратите внимание, что ставка НДС записывается не в процентном соотношении, а в виде дроби.

Отражение счёта в книгах покупок и продаж

Покупатель, внеся аванс за товар, и получив от продавца счёт-фактуру, регистрирует его в своей книге покупок. Временной период регистрации документа должен совпадать с периодом получения. Перед оформлением внимательно проверяются все позиции на соответствие нормативам, и только затем документ вносится в книгу покупок. При обнаружении ошибок следует поставить в известность продавца и запросить корректирующую документацию. Книга покупок заполняется следующим образом:

Авансовый счёт-фактура, оставленный у продавца, должен быть одновременно зарегистрирован в тот же день и в книге продаж, заполнение которой должно соответствовать определённым правилам:

Правила визирования авансового счёта-фактуры идентичны другим финансовым документам, а именно отгрузочным и корректировочным. На бланке должна стоять подпись директора (руководителя) компании и главбуха. Для ИП документ подписывается владельцем бизнеса или доверенным лицом с указанием данных Свидетельства о государственной регистрации.

Особенности заполнения документа

Законодательно рекомендуется порядковые номера счетов за отгрузку и аванс объединить в одном перечне, так как юридически к обеим категориям применяется одно и то же право на вычет НДС. При поступлении аванса до окончательного заключения договора законодательно разрешено в счёте обобщать название товара. При этом пока нет уточнений по его категории, ставка НДС в счёт еимеет вид – 18/118, а в подписанном документе – 10/110 или 18/118, которая определяется особенностями налогообложения (п.1 Письмо Минфина № 03-07-15/39). Иногда для удобства поиска на некоторых счетах-фактурах бухгалтера используют дополнительные отметки о контрагентах. Налоговая служба допускает такие дополнения и не считает счёт-фактуру недействительной.

[attention type=yellow]Скачать бланк счета-фактуры[/attention]

Ошибки при работе с авансовым счётом-фактурой

В законодательстве чётко прописаны порядок оформления и заполнения авансового счёта-фактуры, сроки его выписки. Но бухгалтера некоторых компаний нарушают основные требования и не выписывают документы по каждому внесённому авансовому платежу. Особенно этот вариант часто встречается, когда предоплата и отгрузка товара или предоставление услуги находятся в одном налоговом периоде. При таком ведении учёта компания сильно рискует, так как при любой проверке эти нарушения будут выявлены в первую очередь. То есть будет проверяться наличие налоговых документов к каждому поступившему авансу.

Судебная практика

Что происходит, когда налоговая инспекция обнаруживает несоответствие? Изменить декларацию или дополнить её, выписать новый счёт-фактуру– невозможно. Многие бухгалтера считают, что неучтённый аванс будет скорректирован полной отгрузкой в том же налоговом периоде. Инспектор ФНС, обнаружив такие неточности, начисляет дополнительно НДС на все авансовые поступления. А налогоплательщик сразу теряет право воспользоваться налоговым вычетом, так как не показал во время заявку льготное налогообложение. При обнаружении нарушений на налогоплательщика накладываются штрафные санкции по ст. 120 НК РФ. При однократном нарушении штраф может составлять 10 тысяч рублей, а при нескольких случаях – до 30 тысяч рублей.

Законодательство указывает на то, что налогоплательщик обязан в декларации заявлять обо всех случаях применения вычета по НДС. Причём само наличие подтверждающих документов на вычет по НДС не исключает их декларирования. В своём Определении № 93-О Конституционный суд РФ обращает внимание на строгое выполнение пунктов 5 и 6 ст. 169 НК по внесению всех реквизитов, которые необходимы для получения налогового вычета, тем самым законодательство старается исключить неоправданное возмещение денег из бюджета. Однако Арбитражным судом было указано, что не заполнение какой-либо строки 5 стандартного бланка счёта-фактуры не является основанием для лишения права получить вычет НДС. В судебной практике имеются и ещё аналогичные решения по данному вопросу.

[attention type=yellow]Скачать пример заполнения счета-фактуры[/attention]

Вывод

Как видим, заполнение финансовой документации – дело несложное, но требует аккуратности и полного соответствия законодательству. Если при ведении документооборота сотрудники компании строго следуют законодательству по срокам оформления авансового счёта-фактуры и правильности его заполнения, то нареканий от ФНС и штрафных санкций не последует.